Chicken Bonds 成为了 Liquity 的扩张之殇,但 LUSD 面临的困境远不止这一个。

撰文:darkforest

最近一段时间,市场开始对 usdc,busd 甚至 dai 都有了一些 fud,从 curve 的交易量我们就能看出来市场情绪的变化,3pool 24 小时的交易量达到了 6.13 亿美金,甚至超过了池子的 TVL,这真的是相当夸张了。作为加密货币的玩家,我们究竟需要一个什么样的稳定币,才能使我们获得免于恐惧的自由呢,我来好好讲一讲 liquity 这个项目。

作为从 liquity 一上线起就开始使用的重度用户,我对这个项目的感情还是很深的,受的伤也非常之深。当然了,所有的伤都赖不到 liquity 上,只是我自己的问题。但在这个过程中,我也加深了对这个项目的理解,我希望能将我的这些经验与理解告诉正在使用或者是未来打算使用的用户,来更深入的思考进入这个项目的利与弊。

如果你想要拥有一个最抗审查,最去中心化的美元稳定币,LUSD 绝对是不二之选。不管是 usdt, usdc 或是 dai 的 FUD, $LUSD 永远都是那个隔岸观火,冷眼旁观的王者存在。

为什么我说 $LUSD 是 DEFI 中的顶级稳定币,第一,抵押物有且只有 ETH 且是超额抵押;第二,liquity 协议是不可升级的,没有人可以更改其智能合约,也就是如果一开始协议没有漏洞,也就永远没有机会再引入新的漏洞了,所以非常安全;第三,几乎不会出现向下脱锚,因为协议提供了按 1 美元赎回 ETH 的机制,所以价值上非常有保障;第四,抗审查性, @LiquityProtocol 不负责运行前端,他有非常多的第三方前端,根本无法封禁。

每逢市场剧烈波动之时, $LUSD 持有者绝对是最爽的,最近一年中大半年都在向上脱锚,且最高到过 1.05 刀,一度让我怀疑他不会再回来了。

随着最近对 usdc 和 busd 的 FUD, liquity 的项目代币 LQTY 突然暴力涨了一波。项目绝对是好项目,但却也并不是一个太赚钱的项目,至少对于 LQTY 代币的持有者来说,别问我怎么知道的,挖了一年多的 $LQTY 的用户心里苦啊。

这就是一个典型的好项目不等于好代币的范例了。

同样是去中心化稳定币,为什么要使用 liquity,makerDao 不是很好吗?

在 2021 年 5 月份之前我所有 DEFI 生涯都绕不开 makerdao,作为 14 年就参加以太坊创始众筹的最早期玩家,我对以太坊的信仰可以说是刻在基因里的,不停的累积以太坊,绝不卖出一个是我这么多年来一贯的作风。

但如果你在生活或是投资中,需要一些资金进行周转时,defi 借贷平台自然就是比较理想的方式。liquity 相比 makerdao,同样是抵押 ETH 借稳定币有着如下优势:

1、清算线更低,资金利用率更高。

liquity 的 coll. ratio 只有 110%,相比同时期的 makerdao 那时有 150%。也就是说你在 makerdao 抵押 1500 刀的 ETH,最多只能借出 1000 刀的 dai,但如果 ETH 稍微下跌一点,你就要被清算了。而在 liquity,同样借 1000 刀的 lusd,你可以承受抵押的 ETH 价值跌到 1100 刀。

2、无息贷款与有息贷款

通过 liquity 借稳定币只需要付 0.5% 的一次性 Borrowing Fee,而 makerdao 则有每年不等的年费,目前有两档,一种是低费率借贷,coll. ratio 必须保持大于 170%,年费为每年 0.5%。另一种是中等费率借贷,coll. ratio 必须保持大于 145%,年费为每年 1.5%。

对于一个立志想要永久不卖 ETH 而又同时保持一定现金流的加密货币用户来说,liquity 无疑是相对于 makerdao 更为理性的选择。

吹完了这么多,该说说 liquity 面临的尴尬局面了。你说 lusd 这么好,为什么就没人用呢?

我想是因为真正需要抗审查的去中心化稳定币用户少之又少,大家来币圈主要目的就是来赚钱的,不像所谓极客那样,很傻很天真,又是信仰,又是理念的。大多数人还是喜欢方便快捷省事的中心化稳定币,这也没毛病,但是每次一有 FUD 你们也别慌才行啊。

在我看来,如果你要使用冷钱包封存一定数量的加密货币资产,甚至传于后世,那么稳定币的那部分,你就非得使用 lusd 不可了。毕竟,百年老店就不多见,更何况是背靠公司的中心化稳定币了。

通过 liquity 借出来 $lusd 绝大部分都在 liquity 项目自己的 stability pool 中(一直保持在 60%-70% 之间),而没有用于其他场景。

$lusd 的应用场景缺乏,@chicken bonds 的出现正是去解决这一问题的绝佳契机。

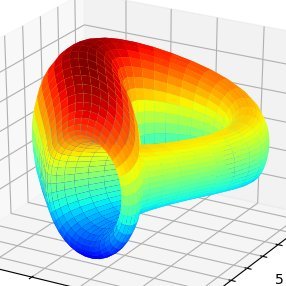

chicken bonds 的机制相当复杂与精巧,简单点说就是把存在 chicken bonds 的 lusd 名义上分成三个池子(pending, reserve, parnament),但是只有其中一个池子的 lusd 可以享受三个池子的全部收益(reserve),$blusd 就用来表征用户在这个独享收益池子中的份额。

项目伊始,blusd 的名义 APR 非常高,达到了 70%+。现在回过头来看,其实这个 APR 非常正常,是这个机制带来的必然属性。因为初始状态大家存入 chicken bonds 需要 45 天左右的时间 claim bonds 之后才会产生 blusd,所以 reserve 池子占比非常小,lusd 大部分都是处于 pending 状态,这时候 blusd 相对于 lusd 的收益乘数几乎等同于 pending/reserve 的比值,自然造成了收益乘数是个非常夸张的数值,这个收益率就会造成 blusd 相对于 floor price 的高溢价,推动了 bonds 持有者减少 rebond 的时间周期,重新投入到 pending 池,维持 pending/reserve 的高比值,继续 blusd 非常高的名义 APR 。

这样 chicken bonds 的系统就可以持续滚动运转起来。下图我们可以看到,项目刚开始时 $blusd maret price 曾一度高出 fair price 不少。

这个机制设计的创意真的非常好,但机制设计者的一切演算并没有在实际应用中成为现实,宏观来看,chicken bonds 几乎没有给 liquity 带来太多正向的外部性效果。协议的 TVL 并没有在 chicken bonds 上线后有太大的改观,在我看来,只能说是原本就放在 stability pool 中的 $lusd 进入到了 chicken bonds,依然是场内资金互搏,导致了初始的高 APR 也只是一种幻象,高速行进的 chicken bonds 车轮逐渐因为现实中的各种摩擦与损耗,最终缓缓停了下来。

就我个人的经历来看,因为对这个新奇机制的好奇,我也在不同时期创建了三个 bonds 参与了这场实验,但最终 cancel 掉了 2 个,还有一个拿了 100 多天了依然没有回本,好在 chicken bonds 的机制并不会让你亏钱,只是损失了大量的机会成本。

目前 $blusd 的价格已经无限趋近于他的 floor price,距离 fair price 的下限也越来越远了,chicken bonds 早已进入了某种程度上的死亡螺旋。

blusd 价格走低,没有人的 bonds 有利可图,也就没有人去 rebond,大量用户 cancel bonds 换回 \)lusd ,不再参与。新人也没有进入的动力,因为创建 bonds 已经不再有回报。

这也就造成了 pending 池子的断崖式暴跌,pending/reserve 的比值不断下降,blusd 收益乘数也跟着不断下跌,blusd APR 暴降,市场溢价为负,$blusd 价格下跌,由此形成了 chicken bonds 的死亡螺旋。

从上面的逻辑推理来看,chicken bonds 如果没有能够引发系统外部性输入,即为 liquity 带来大量新增用户,提升 TVL,增加 $lusd 规模,似乎失败也就是不可避免的。就如同热力学第二定律所说,孤立系统自发地朝著热力学平衡方向──最大熵状态──演化,类似期待用户不停 rebond 就能持续运转的第二类永动机永不可能实现。

暂时性对策:

我们能说 chicken bonds 就已经失败了么,现在下定论可能还为时尚早,如果 chicken bonds 打算将 permanent 池子中的 lusd 给到 reserve 池子中,就会立即大幅提升 blusd 的 floor price,直接对标下图中的 net asset value。这是一个潜在 6% 的涨幅收益,风险就是真正跌到目前的 floor price,有一个 0.9% 的下行风险敞口。

这样做之后,chicken bonds 也许还能再运转一会儿,但至于 chicken bonds 会不会这么做,目前无从判断。我个人认为,parnament 池子的初衷就是为了维持 lusd 在 curve 上的 lusd/3crv 池子的平衡,既然目前已经平衡了也就不需要维持一个 parnament 池子了,提升 blusd 的价格才是协议能够继续运转的核心。

总的来说,我对 chicken bonds 还是比较悲观的,对于没有外部资源输入,仅仅是在封闭系统里空转,不管是 lusd 还是 blusd 的收益,都是来自于 liquity 项目方的代币奖励 $lqty,这样的系统花样玩的再多,恐怕也是零和博弈。

虽然 chicken bonds 成为了 liquity 的扩张之殇,但 $lusd 面临的困境远不止这一个。

随着时间的推移,以太坊本身在发生着深刻的技术变革,即将到来的 shanghai fork 的正式宣告着 LSD(Liquid Staking Derivatives)相对于加密货币端近似美国国债的无风险利率的形成。

这就意味着像原来那样单纯持有 ETH 是有着很大的机会成本的,如果你手上的 100 枚以太坊每年可以为你赚取 4 枚以太坊的近乎无风险的收益,那么现在放在各种借贷平台里,长期看你可能也就敢贷出来 1/3 仓位的稳定币出来,不算费率,你也要获得稳定的年化 12% 的收益才能够勉强打平。这个级别的安全且持续稳定的收益在 defi 里其实并不好找,如果算上费率,调仓费用,gas 费用,我估计至少要超过 15% 的 APY 才能够比肩直接参与以太坊的质押。

结果就是,很多用户会把 liquity 中的仓位还清,取出 ETH 拿去进行质押,这样 liquity 面临的就是 TVL 不断缩减的局面,更要命的是,用于 stability pool 挖矿的项目代币 lqty 已经所剩不多,这个矿池相当于是 \)lusd 的无风险利率,一旦降到 0,这些 $lusd 还有没有新的去处就会成疑。

本人作为 liquity 最忠实的用户,也是因为上述思考,不得不还清一些贷款,取回了部分以太用于质押。我非常乐见 liquity 可以接收一些 LSD 作为抵押物,但……这一定会损失 lusd 的最抗审查,最去中心化稳定币的地位。但不这么做, lusd 又只会成为一小部分极客甚至是黑客才会使用的稳定币, MakerDao 接过 LSD 抵押的大旗,再次走向扩张之路。

而这,是一条对整个 defi 和以太坊社区都非常危险的道路。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。